销售费用率(干啥?A股销售费用比例最高)

销售费用率

文:诗与星空(ID: SingingUnderStars)

周末应邀出席了一个小聚会,因为急着回来看年报,和朋友简单寒暄后,没有喝茅台就中途离场。

随着人民生活水平的提高,曾经高不可攀的茅台越来越走下神坛,成为寻常家庭可以喝得起的“奢侈品”。

作为A股最知名的上市公司之一,茅台最引以为傲的其毛利率,依赖深不可测的品牌护城河,常年维持90%左右的高毛利。

不过,还有几家上市公司的毛利率比茅台还要高,是什么实力让它们能够有这么高的盈利能力呢?

据同花顺iFind,2020年,毛利率超过贵州茅台的A股上市公司共有20家,绝大部分是医药公司和少部分IT公司。

尚未盈利的泽璟制药,目前的主要收入来源是授权收入,因此毛利率高达99.99%,随着产品线的完善,未来有望加大营收和降低毛利率。

医药公司的高毛利往往是和高销售费用挂钩,运用高额的学术推广甚至明里暗里的回扣等形式,来推动销售收入。

1

泛微网络,营收和销售费用严重不匹配

IT公司的模式呢?

一些软件公司的主要成本是人工,所以能很轻松的把毛利率做的很高。但一般来说,软件有其一定的专业性,不需要投入非常惊人的销售费用,就可以通过软件本身的功能吸引到客户。

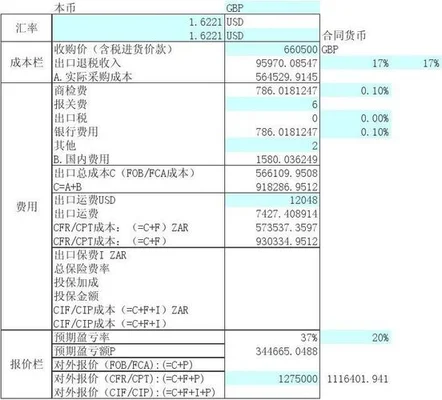

但是,毛利率高达95%的泛微网络(603039.sh)就非常奇怪。公司毛利率比茅台都高,但销售费用几乎和营收持平,这意味着,公司每卖一块钱的产品,都要搭出一块钱的费用。

2020 年,公司共实现营业收入14.8亿元,比上年同期增加 15.27%;实现归属于母公司所有者的净利润为 2.3亿元,比上年同期增加 64.28%。

而销售费用高达10亿元。

数据来源:同花顺iFind,制图:星空数据

纵览公司上市前后的财务数据,会发现公司的销售费用常年占营收比例70%左右,这是什么原因?

2

销售费用的本质:外包成本

泛微网络的核心产品是OA软件,因为较早的切入了电子签章相关领域,公司在大中型企业、政务领域应用广泛。

年报显示,10个亿的销售费用中,有8.1亿是项目实施费。什么是项目实施费呢?

授权运营商在授权区域内拥有约定产品的销售代理权、品牌的使用权及对区域市场的管理权,并且只能与泛微网络公司进行协同管理软件产品的业务合作。该模式下,泛微网络公司直接与最终用户签订合同,泛微网络公司根据项目来源和项目实施方的不同按约定支付一定比例的项目实施费。

由于软件产品需要部署、实施、运维,还要对客户的员工进行培训,甚至还要很长一段时间进行驻点支持。

为了应对这种情况,泛微网络的做法比较简单:公司出产品,授权运营商出人出资源。

很多国际软件巨头,比如SAP,也都采取类似的合作方式。甚至把盈利的大头让给合作伙伴,SAP和埃森哲、IBM等咨询公司(对,是IBM,它的咨询业务非常赚钱)巨头通力合作,把SAP卖给世界五百强。

SAP的实施费用非常昂贵,动辄几亿十几亿起步。

泛微网络也采用这种方式,深度绑定合作伙伴,通过授权运营商的推动,实现产品销量的提升。

但是,这种费用支出的本质,是外包的人力,以销售费用的形式体现在报表上。实质上依然是成本,所以公司的超高毛利率是一种虚增的表现。

3

低到尘埃的净利率

在毛利率赶超茅台的时候,受到超高销售费用的影响,公司的净利率只有15%左右。

客观地讲,15%的净利率在A股并不算很低,但对于一家毛利率95%的公司来说,就太低了。说明公司的生产经营模式可能存在很多不合理的地方,。

影响公司净利率的最大因素,就是项目实施费。

可以说,公司的项目实施费掩盖了很多真实的经营状况,那么公司的经营状况有没有大问题呢?

公司的资金让人有点迷惑。

2020年,公司账面有16亿现金,但账面只有1600万的交易性金融资产。一般来说,交易性金融资产放的是理财产品。

这意味着公司可能不像账面上显现的那么有钱,钱呢?

买了结构性存款。

所谓结构性存款,其实本质上也是一种理财产品,根据财务人员的不同理解,有的公司计入交易性金融资产,有的公司计入银行存款。

2020年,光结构性存款带来的利息收入就达到了3500万,非常可观。

但疑点就在这里,公司购买了十几个亿结构性存款的同时,2020年却发了3.16亿的可转债。

怎么又缺钱了呢?

更为离奇的是,公司在2021年2月,终止并赎回了可转债。

公司发公告称:本次可转债赎回兑付总金额为人民币1,437,943.85元,不会对公司现金流造成重大影响。本次“泛微转债”转股完成后,公司总股本增加至217,181,494股,增加了公司资本实力,提高了公司抗风险能力。

这不是瞎折腾吗?

如果看看公司2020年的各种操作,大致找到了一些方向。

公司上市以来最大规模一次股份解禁是2020年1月,根据新规,解禁股份不能一次性卖掉,需要半年逐渐消化。

而可转债是从2020年3月份通过证监会审批,之后公司大股东开始各种股权质押、减持等操作。

而公司股价也通过其他各种运作,不断的推波助澜,在2020年9月份达到峰值。

换言之,公司并不差这几个亿的可转债,用当下深受投资者追捧的时髦的可转债进行市值管理才是真正目的。

-?END?-

免责声明:本文章是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的分析研究;诗与星空力求文章所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本文章中的信息或所表述的意见不构成任何投资建议,诗与星空不对因使用本文章所采取的任何行动承担任何责任。

版权声明:本文章内容为诗与星空原创,未经授权不得转载。