迟还5600元按7.6万计息?

李敖(化名)比较近遇到了一些麻烦。他晚付了招商银行信用卡5600元,结果银行收了近1200元利息。经查询,了解到银行是按照他的76000元账单的全额来计算利息的。

类似的案例不在少数。很多持卡人都在各个平台上举报过。如果信用卡因为疫情无法全额还款,可以不按账单全额支付利息吗?新京报记者咨询了12家银行。目前只有部分工行卡采用未结部分计息方式,其他银行均全额计息。

案例:

招行用户迟还5600元却被收了近1200元利息?

根据李敖在黑猫投诉平台的描述:招商银行信用卡一月账单忘记还5600元,发现及时还了。然而,我在二月份的账单上发现了1,196元的流通利息。经查询,得知利息是按照76000元整的账单计算的。李敖表示愿意承担逾期利息5600元,但不能承担流通利息7.6万元。

李敖告诉新京报,“流通利息”是指每天收取的利息,基数按7.6万元计算。目前他和招商银行已经协商解决,招商银行已经退还了收取利息的1/3。“银行这种计息方式的计算有点多。只能说他们下次会注意及时还款。”李敖说。

招商银行信用卡app“口袋人生”介绍,信用卡账单如果没有按时足额还款,会产生利息,利息会根据账单中的每笔消费逐一计算,一般从信用卡消费的第二天开始按每天0.05%计算,直到交易还清。

客服人员进一步向记者介绍,计息确实是以账单总金额为基础的。具体分为时间段:假设当前账单消费1000元,先还300元,从消费第二天到返300元的时间。按全额计费,每天计息;从下半年到还清所有账单,利息按700元(即1000元-300元)每天万分之五计算。

调查:

12家银行中,仅1家银行部分卡种采用未清偿部分计息

李敖的经历不是孤立的。很多持卡人在各种平台上举报,如果因为疫情导致信用卡无法全额还款,可以不按照账单全额支付利息吗?

但新京报记者近日通过咨询客服或在查询银行了解到,在工行、农行、中行、建行、招行、浦发、中信、兴业、光大、民生、华夏、广发等12家银行中,只有工行牡丹信用卡采用未偿部分计息方式,其他银行均实行全额计息。信用卡行业资深分析师郑东也告诉记者,只有一小部分工行卡按未支付部分计息,而其他银行则全额计息。

“全额计息”是指如果信用卡持卡人未能在发卡银行规定的还款期限内还清全部欠款,无论还了多少,发卡银行都会按照当前票据所欠的总金额计算利息,一般为每天万分之五。复利按月计算,但不计入信用信息;如果未达到比较低还款金额,将对未还款金额收取5%的违约金,并计入信用信息。

值得一提的是,记者咨询的11家银行并不是以“一刀切”的方式全额付息,而是分段付息,根据持卡人的还款时间享受不同的免息情况。

以中国农业银行计息实例为例:假设持卡人的卡开票日为每月10日,开票日后第25日为到期还款日。如果持卡人在3月11日透支消费1000元,当前开票日为4月10日,免息还款期为4月账单到期还款日,即5月5日。

案例一:持卡人5月5日前还款,享受免息还款期,只需还本

争议:

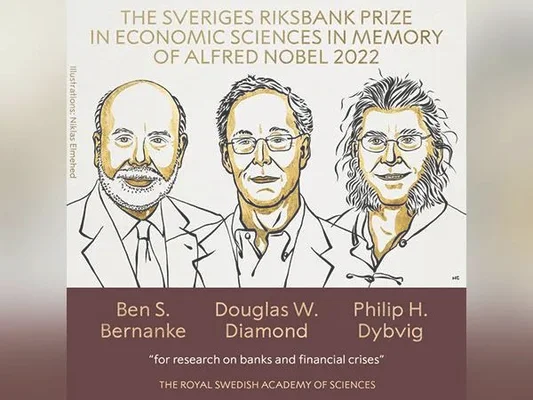

全额计息法一直备受争议,近几年很多持卡人都在银行打官司。根据判决文书网2018年1月公布的一份民事判决,广西杨女士未按合同约定还款96,937.84元,认为银行对此不应收取滞纳金,全额利率为霸王条款,违反公平原则。法院裁定,为支持银行追收本金,央行从2017年1月起取消滞纳金,改为发卡机构与持卡人是否约定收取违约金及收取标准。

在利息方面,法院支持分段计算。本案中,2017年3月16日至2017年6月28日,杨女士偿还透支本金556.64元,未还透支本金96,381.2元。本院裁定,杨女士应偿还至2017年3月15日的利息24,269.43元,2017年3月16日以后的利息按每日利率96,381.2元计算,至还款日止。

另一个央视主播让一家国有大银行全额支付利息的案例就更出名了。2016年3月,央视主持人李先生在一家大银行的信用卡上花了人民币18,869.36元。由于自动还款绑定的储蓄卡余额不足,剩余69.36元未还清,10天后产生利息317.43元。李先生认为该行信用卡全额计息规定不合理,将其告上法庭。一审败诉后,北京市第二中级人民法院二审改判,认为银行全额计息规则计算出的赔偿金额过高,超过持卡人违约造成的损失,应适当降低透支利息。因此,一审民事判决被撤销,要求银行返还超额扣款金额。

对于持卡人的“错误”导致的违约,许多银行也推出了“宽容还款”服务。比如有的银行规定10元范围内的差额视为无息全额还款,差额计入下一笔账单;银行还提供1%的还款宽限。如果持卡人忘记还款金额,有少量款项未归还,将不收取利息。

有持卡人不满全额计息方式而与银行对簿公堂

计息和无息使用是“互惠关系”

目前,许多银行提出了延长信用卡还款期限、免除违约金、为因疫情暂时失去收入来源的客户提供信用保护等措施。记者了解到,一些银行给出的延长期限是账单期。如果过了一个账单期仍难以还款,可以致电银行客服重新申请还款计划,或者考虑先选择比较低还款。

需要注意的是,多家银行客服人员表示,如果选择“比较低还款额”,则不会在还款期内还清全部欠款,按上述方法计息。

是否突破“全利率”是近几年业内不断讨论的问题。比较高人民法院在2018年6月发布的关于审理银行卡民事纠纷案件若干问题咨询稿中提出了两个解决方案。一种是推翻“全额计息”条款,采用部分计息方式。

一位信贷行业官员告诉记者,信用卡是一种小额信贷,是否全额计息是一种市场行为。计息的比较终结果应该取决于年化利率。我国规定贷款利率不得超过基准利率的4倍。如果超过这个水平,就不在法律保护范围内。

目前一年内(含一年)的短期贷款基准利率为4.35%,乘以4倍为17.4%。有银行在其计算实例中表示,透支利率上限为日利率万分之五(年化利率约为18.25%,实际年化利率可能因每月天数不同、还款条件不同等因素而有所不同),下限为日利率的0.7倍。具体适用利率应根据持卡人的信用状况和卡的使用情况等因素确定或调整。

业内也有不同的声音。分析师郑东

浔镇律师事务所律师王德义表示,信用卡全额计息的问题是普遍存在的。由于疫情影响,部分持卡人收入低于预期甚至没有收入,导致无法完成还款计划。开证行原系统或系统设计不包含上述内容,银行系统会按照之前设定的程序收费。

民法总则第180条规定:“因不可抗力致使民事义务不能履行的,不承担民事责任。法律另有规定的,依照其规定。”王德义说,人们普遍认为,新冠肺炎疫情的影响是不可抗力事件。持卡人因疫情影响,确实难以及时还贷的,可以根据合同法第一百一十七条的规定,要求部分或全部免除该期间的违约责任。

新京报记者程主编校对李明