小额贷款公司收到承兑需要贴息怎么做分录

企业未到期的商业汇票向银行贴现1、若应收票据是不带息票据应按实际到的金额借:银行存款财务费用贷:应收票据贴现利息=汇票票面金额*贴现天数*月贴现率/302、如应收票据是带息票据,应按实际收到的款项借:银行存款贷:应收票据财务费用3、贴现的商业承兑人的银行帐户不足支付,申请贴现的企业收到银行退回的商业汇票和付款通知,按所付本息借:应收帐款贷:银行存款4、如果申请贴现企业的银行存款帐户余额不足,银行作俞期贷款处理借:应收帐款贷:短期借款例:某企业于2019年2月10日取得一张面值为10000元,为期4个月的商业汇票,4月10号企业持票向银行申请贴现,贴现率为6%贴现=10000*60*6%0除30=120元贴现金额=10000-120=9880元作会计分录:借:银行存款9880财务费用120贷:应收票据10000如果上例中贴现的票据为带息票据,票面年利率为10%,其它条件未变,则,计算如下.票据至期值本息=10000*1+10%除12*4=10333.33元贴息=10333.33-124=10209.33作会计分录:借:银行存款10209.33贷:应收票据10000财务费用209.3。

财政贴息要区分情况进行处理:一、基本建设贷款中央财政贴息资金1.如果属于基本建设贷款中央财政贴息资金,则应按照《关于印发《基本建设贷款中央财政贴息资金管理办法》的通知》财建151号。一企业取得的各类财政性资金,除属于国家投资和资金使用后要求归还本金的以外,均应计入企业当年收入总额。二对企业取得的由国务院财政、税务主管部门规定专项用途并经国务院批准的财政性资金,准予作为不征税收入,在计算应纳税所得额时从收入总额中减除。三纳入预算管理的事业单位、社会团体等组织按照核定的预算和经费报领关系收到的由财政部门或上级单位拨入的财政补助收入,准予作为不征税收入,在计算应纳税所得额时从收入总额中减除,但国务院和国务院财政、税务主管部门另有规定的除外。本条所称财政性资金,是指企业取得的来源于政府及其有关部门的财政补助、补贴、贷款贴息,以及其他各类财政专项资金,包括直接减免的增值税和即征即退、先征后退、先征后返的各种税收,但不包括企业按规定取得的出口退税款;所称国家投资,是指国家以投资者身份投入企业、并按有关规定相应增加企业实收资本股本的直接投资。二、如果不属于基本建设中央财政贴息,应按照政府补助准则进行相关会计处理。1.存在借款利息资本化的情况。首先:如果在建期间的贷款利息已经资本化计入在建工程,则收到的财政贴息应借:银行存款贷:递延收益工程转资后,按照与折旧相同的进度进行分摊。借:递延收益贷:营业外收入-政府补助其次:工程竣工后如仍发生利息支出并取得财政贴息。则:借:银行存款贷:营业外收入-政府补助2.不在借款利息资本化的情况。如果不存在资本化利息,则收到财政贴息直接计入营业外收入。 3.如文件无特殊规定,应缴纳企业所得税。

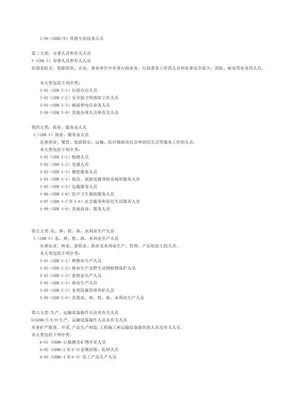

银行票据贴现和转贴现的会计分录,财务必读!贴现和买断式转贴现在统计中视为各项贷款,按照目前统计制度要求,应按照商业汇票票面金额来计量,适用于摊余成本法。这也符合国际会计准则第39号-金融工具:确认和计量,即会计四分类计入“贷款和应收账款”,按摊余成本计量。贴现的会计分录根据《商业汇票办法》银发163号规定,商业汇票的收款人或被背书人需要资金时,可以持未到期的商业汇票并填写贴现凭证,向其开户银行申请贴现。贴现期限从其贴现之日起至汇票到期日止,实付贴现金额按票面金额扣除贴现日至汇票到期前一日的利息计算。用公式表示即为:贴现利息=贴现金额×贴现天数×日贴现率日贴现率=月贴现率÷30或者年贴现率÷360实际付款金额=票面金额-贴现利息凡是承兑人在异地的,贴现、转贴现和再贴现的期限以及贴现利息的计算应另加3天的划款时间遇法定休假日、大额支付系统非营业日、电子商业汇票系统非营业日顺延。这条规定主要是基于过去的商业汇票主要以纸票为主。天下通商贸认为电票因为不存在同城与异地的区别,故不再进行加三天计算,但遇法定休假日、大额支付系统非营业日、电子商业汇票系统非营业日依然顺延。贴现资产持有至到期会计处理A公司持一张未到期的商业汇票并填写贴现凭证,向其开户商业银行B申请贴现。该票据票面金额为1000万元,签发日为2019年5月31日,到期日为2019年8月31日,贴现日为2019年5月31日,月贴现率为5‰,年贴现利率为6%。B银行经过一系列合规流程后,按照规定的贴现率计算出贴现利息和实付贴现金额,并填入贴现凭证有关栏内。会计部门办理完贴现业务相关手续后,根据相关贴现凭证进行会计处理。用excel很容易计算贴现天数,2019年8月30日到期前1日-2019年5月31日+1=92天贴现利息=1000×92×5‰÷30=15.33万元每日利息=15.33×10000÷92≈1666.67元实付贴现金额=1000-15.33=984.67万元对于A企业来说,票据资产减少1000万元,银行存款增加984.67万元,15.33万元作为财务管理费用分期列支,这很容易理解。对于B银行会计上怎么处理了?关于贴现和转贴现如何进行记账,传统都是以面值法记账,会计分录为:1贴现和买断式转贴现入账时借:转贴现资产面值贷:存放央行款项等贷:转贴现资产-利息调整2报表日记账借:转贴现资产-利息调整贷:利息收入-转贴现利息收入3票据到期日借:存放央行款项等贷:转贴现资产面值借:转贴现资产-利息调整贷:利息收入-转贴现利息收入对于持有至到期的贴现及买断式转贴现如果用净值法最终结果没有差异,只是会计分录有所不同,期间均用利息调整来过渡到会计期间利息收入。1贴现和买断式转贴现入账时借:转贴现资产净值贷:存放央行款项等借:转贴现资产-利息调整贷:转贴现资产-利息调整2报表日记账借:转贴现资产-利息调整贷:利息收入-转贴现利息收入借:转贴现资产-净值增加贷:转贴现资产-利息调整3票据到期日借:转贴现资产-利息调整贷:利息收入-转贴现利息收入借:转贴现资产-净值增加贷:转贴现资产-利息调整借:存放央行款项等贷:转贴现资产新净值=面值根据上述会计处理方式,我们看上述案例两种不同的会计处理的列表比较:采用面值法,票据贴现时,银行贴现资产增加1000万元,同时实现了1000*6%*92/360=15.33万元的利息收入,存放央行款项减少1000-15.33=984.67万元,15.33万元的利息收入适用于摊余成本法在以后的持有期内逐步入账。采用净值法,票据贴现时,银行贴现资产只增加1000-1000*6%*92/360=984.67万元,15.33万元作为面值的差额入利息调整借方和贷方,在以后的持有期内逐步过渡到贴现资产科目,每天贴现的净值都会增加1.67万元,直到票据到期兑付后,贴现资产新净值正好和面值相同,为1000万元。贴现资产卖断会计处理假设B银行在6月15日将该银票卖断给C银行,此时的市场卖出价格已经不再是5‰,而已经变为月贴现率4‰,年贴现利率4.8%。那么面值法和净值法计算将会有何不同?面值法票据仍然计提利息收入,负债方新增转贴现负债,计提利息支出。会计分录为:1票据卖出日借:存放央行款项等转贴现资产-利息调整贷:转贴现负债面值2报表日记账借:同业往来利息支出--转贴现利息支出贷:转贴现负债--利息调整借:贴现资产--利息调整贷:利息收入--贴现利息收入3票据到期日借:转贴现负债面值贷:存放央行款项等借:同业往来利息支出--转贴现利息支出贷:转贴现负债--利息调整银行票据贴现和转贴现的会计分录,财务必读!净值法到期后利息收入结转后,不再计提利息收入,会计分录为:借:贴现资产--利息调整贷:利息收入--贴现利息收入借:贴现资产--净值增加贷:贴现资产--利息调整借:存放央行款项等贷:贴现资产--投资收益贷:贴现资产新净值。

借:银行存款贷:应收票据-某公司。